ブログ2

No.50 法定調書の調査

毎年1月末日迄に税務署に提出することになっている、法定調書。

その名のとおり“法定”ですから必ず提出しないといけません。

給与所得の源泉徴収票、報酬料金の支払調書、使用料(家賃)の支払調書、退職所得の源泉徴収票・・・

なかでも「不動産の譲受け」と「あっせん」の支払調書は提出漏れがあると法定調書の調査となり、税務署が来ることがあります。

たかが法定調書ぐらいと思いがちですが、税務署にしてみれば大切な情報源です。

担当部門は個人課税(部門)ですが、資産税部門が応援に来ました。

上席と若手の2人で、特に不動産業者は、まず、この2つの調書はある筈とにらんでいますから、要注意です。

来る以上は半日程度、根掘り葉掘り聞かれます。

そのときに返答できないものがある場合には、税務調査に移行することもあり得るでしょう。

平成24年7月2日(月)

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.49 建設業で外注費か給与かの判定と注意点

No.48の続きになります。前回お読みでない方はご参照下さい。

このケースは、今後多く予想されるので若干の考察を行います。

建設業に多くみられる外注先のうち、常用といわれる個人の職人さんへの支払いです。

外注費か?給料か?です。

外注費なら消費税込でも消費税分を課税仕入れにできます。また、源泉徴収や年末調整がないため手間がいりません。

ここに落とし穴があります。

しっかりと外注費になる手段を講じておかないといけません。

基本的に、外注費=請負契約 給料=雇用契約 です。

給料になるケースは、原則的に次の大部分に当てはまるケースです。

①個人が1人で当社に専属で仕事をしている。

②寮又は社宅を当社が負担している。

③ボーナス、もち代等、臨時的に支払っている。

④給料明細書等給与の名称を使用している。

⑤道具、車、事務所等、仕事に必要なものを当社が支給している。

⑥社員旅行に一緒に連れて行き分担金もとっていない。

⑦請負契約書が作成されていない。

⑧請求書、領収書等のやりとりがない、あっても、消費税が書いていない。

⑨外注先がきちんと事業所得として確定申告をしていない。

⑩仕事の内容がはっきりしていない。

対策は?

上記、①~⑩にならないように準備することです。

今後、消費税が上がると益々中小零細企業の負担が増えます。

価格転嫁ができない建設業などはまさに死活問題です。

修正申告になると、本税の他に加算税延滞税がかかり多額の実害が発生します。

今からでも間に合います。

不安な方は、当事務所まで早めのご相談を!!

もちろんご相談は無料です。

平成24年5月17日(木)

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.48 鳥山会計の飲み会の場をアップしました

3月31日(金)鳥山会計全グループ飲み会

総勢30人を超えました。

これから全員の力で鳥山グループを盛り上げましょう。

4月21日(土)にOB会が行われました。

お忙しい中集まって頂きありがとうございました。

昔に戻った一時でした。

鳥山会計に勤めて良かったとたくさんの方々が言ってくれました。

No.47 税務調査が終了しました

前年から引継ぎ案件と、今年に入って行われた2件の税務調査が終了しました。

いずれも法人の調査です。

1.前年からの引継ぎ案件は、ホームページからのお客様で役員と家族の給与が問題になったケース。

給与賞与が実態とかけ離れていて高額給与にあたるというのです。

奥様に支払った給与賞与については、勤務実態がないということで、私に依頼する前に会社から「申述書」を出させていたのです。

普通、申述書(しんじゅつしょ又はもうしのべしょ)ないし、上申書(じょうしんしょ)は、税務署長(国)に対して、自分が悪いことをしていたので許して下さい、という意味あいがあるものなのです。

よって、税務調査の最終段階ではっきりしてから書いて出すものなのです。

但し、これを一度税務署へ提出すると、多少おまけはしてもらえますが、次の調査までは問題のある会社(個人)という見方をされますので、当然出さない方が良いのです。

また、節税により適正な申告をしていれば出す必要もありません。

今回のケースは、調査の真っ最中に提出させられていたのです。

内容は詳しくできませんが、奥様の給料賞与分は、社長が自分の貯金にしていたという主旨の文章でした。

ここでの問題点は、次のとおりです。

①役員報酬の改訂に関する議事録が一切作ってなかったこと→役人は記録を好みます。

②家族分の賞与を遡って半年分の給与にしていた為、利益調整とみれること。

③家族分の給料賞与を振込みしないで現金で渡しにしていたこと。

④上記を税理士(老齢とのこと)が指摘せず、賞与をむしろ遡って支払うようにした方が良いと、誤って指導していたとのこと→正々堂々と決算賞与にすれば良かったのです。

私と社長は、事実に基づかない上申書を半強制的に作成させた、税務署の調査手法を厳しく問題として調査に臨み、最低限の修正申告で済ませることができました。

勿論、今後は、当事務所が当社をきちんと節税のご指導をさせて頂くということを税務署に担保しての結果です。

今年に入って調査があった2件のうち、1件が前受金に対応する期末仕掛品の計上漏れで、わずかな修正申告で加算税、延滞税の実害は0でした。

もう1件は、2カ月に及びましたが、最終的に統括官と私の事実認定で決着しました。

売上過大計上と相殺で、少額の修正申告と源泉課税で済みました。

鳥山会計事務所は、税務調査の経験が豊富です。

税務調査の連絡が入る前にご相談下さい。

平成24年5月11日(金)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.46 最近考えていること

2月から3月は確定申告、4月は職員の退職が相次ぎ足元固めに気持ちが落ち着かずブログを2ヶ月以上発行できずにきてしまいました。

この間、考えていたこと、実践しはじめたことを記してみたいと思います。

1.原発について

あと1度どこかの原発が爆発したら日本は終わる。

この夏を原発ゼロで乗り切り原爆を落とされた日本国で原子力は不用になるといいと考える。

私の故郷福井でも、経済的な面でいろいろあると思うのですが、栄枯盛衰はいつの世もあるのです。

そこで我々ができることは太陽光発電です。

①節電は20%

②LEDは事務所の全電球 約120本

③太陽光は所有アパート、マンションのうち取り付け可能なものはもちろん他の大家さん所有のアパートマンションの屋根にもとりつけを推進していこうと考えています。

2.30周年

4月21日に近所のおひげ寿司で鳥山会計のOB会に招かれました。

8人のOBと3人のチビッ子と村澤課長と2人楽しい一時を過ごせました。

ここでいくつかの今後につながる確信をしました。

①在宅勤務を試みること。

②OBを再雇用することで現状の組織を活性化させること。

③事務所創立30周年記念行事を大々的にやること。あと4年で30周年です。

当事務所の目標

顧問先1,000件

税理士法人化

事業承継 をテーマに目標を持って頑張ります。

記念行事はベルセゾンで300人なんていいですね。

顧問先のお客様にも親睦と交流会の機会になればいいですね。

その為に、とりやま新聞を定期的に発行する。

事務所の面積と人数、スキルを増やす、に注力します。

3.自己破産

会社経営者の自己破産が2件発生しました。

いずれも建設業関連で40代です。

業績は5年以上低空飛行で、どうとうという感じです。

最悪の事態(自殺)にならなくてリセットできて、まだ良かったと思います。

これからの頑張りに期待します。

太陽光発電の販売等で再生できるといいのですが。

4.ギター

従来からの持ち唄の10曲に加えて、イルカの“雨の物語”をレパートリーに加えました。

完成度は70%ですが、徐々に精度を上げていきます。乞うご期待!

5.怪文書

おととしの連休前から始まった私と事務所を中傷する卑劣な怪文書、昨年3月23日迄に50通以上近所の商店、士業、元ヤクザ、右翼の方々までに送りつけ、手口も封筒にはじまりハガキ、FAXと暇に任せてよくもいろいろ考えて行動したものです。

その熱意と行動力を前向きに生かせば商売も繁盛するのに、全く残念です。

私も家族も事務所の職員も、お客様もそんなに弱くありません。益々かえって意気軒昂です。

朝霞警察も私の被害届出を昨年受け入れ「偽計威力業務妨害」で被疑者を特定し、監視しているようでおかげで1年以上ばったりと来なくなりました。

調書作成にご協力下さった方々、イヤな文書を受け取った方々誠にご迷惑をおかけしました。

再度怪文書が送られてきたときは、犯人逮捕をご報告できると思います。

私の人生の肥やしがまた1つ増えた副産物であります。

6.相続税

この1、2ヶ月ホームページから相続税の相談ご依頼案件が増えてきました。

東日本大震災の被災地に土地建物を持っている方もいらして、評価が0になる場合もあります。

どしどしご相談下さい。

土日、営業夜間20時まで営業、相談無料の効果です。

7.投資をするなら

①1万~1千万(証券会社)

ETF(投資信託)のうち、純金投資、資源エネルギー、食品関連、オーストラリアドル建て債権(年利約5%)

一度に投資せず3回に分けてナンピン(下がったら買う)する。

②1千万以上(当事務所グループ)

国内アパートマンション1棟もの(利回り年10%以上)

2ヶ月くらい、一旦円安に転じましたが、ここにきて欧州債務問題が再燃して、再び円高傾向です。

ということは上記①はすべて下がるということ買い場です。

必ず円安はやってきます。

円高のうちせっせと仕込んでおけば、3年後には、大輪の花が咲きますよ。

興味のある方は、ご相談下さい。

8.仕事ができるとは

①よく覚えている。忘れない工夫をしている。

②今できることはすぐやる 後回しにしない。

③絶えず早く正確にたくさんの仕事ができるように考えて工夫をする。

④お客様の相談に対して何をして欲しいか、どうしたらよいか、最終的な書類のイメージが早く正確に湧く。

⑤状況を察知するのが早く適格で仕事の順番と目的を達成する。

素早く判断し長くはこだわらない。

⑥報連相を適格に行い、相手の時間を尊重する。

⑦失敗しても素直に反省し、明確な謝罪と同じ轍は二度と踏まない対策を打つ。

⑧現状に満足せず、上から下から変化を捉え先回りしてビジネスチャンスをものにするチャレンジ精神がある。

⑨試行錯誤をやりつつも、失敗したら撤退する勇気がある。

⑩質素倹約、おごらず次に備える。

平成24年5月9日(水)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.45 役員の給与について その2

近年、役員の給与について問題となるケースは次の2点が挙げられます。

1.定期同額給与が規定され、臨時には、上げるも下げるも原則ダメとされた。

役員報酬を上げるか下げるかは、期首から3カ月以内に開催される株主総会で決定され、これ以外の臨時に上げ下げしても原則として上げ下げした差額は、臨時の給与(役員賞与)として損金不算入になるのです。

よく問題になるケースが4ヵ月目で値上げしたケース、4ヵ月以後に値下げしたケースです。

ホームページから依頼されて現在、税務調査終盤に入っているケースは、どちらも該当しています。

4月決算なのですが、1月からが給与計算はきりが良い為、毎期1月から役員報酬も従業員給与も変更していたのです。

本来は7月迄に変更すべきだったのです。

株主総会を実質的に開くとなると1ヶ月目は無理なので2ヶ月目、3カ月目に変更するものです。

つまり、6月か7月です。

税務署ではここを問題点とし、値上げ分1ヵ月50万円、1期間で300万 値下げ分と前の給与の差額分(例えば、前の役員報酬が100万円、値下げ後50万円とすると差引50万円分の前の給与支給ヵ月分)

1ヵ月50万円で6ヵ月分 300万

3期分で600万円分が損金不算入(役員賞与)だというのです。

私は、次の2点で対抗しています。

①平成19年法改正されているのですが、調査期間はその後の3年間であり、改正内容が周知徹底されていないこと。

②値下げは、業績が大きく減益になったとによるので例外的に認めるべきであること。

よって、今回は、指導にとどめてほしいこと。

2.改正により事実上役員賞与を支給しても認められる「事前確定届出給与」ができました。

定時株主総会於て、当期中に役員に対して、臨時の給与(賞与)を支給することを決議するのです。

日時、金額、対象者を明記し、税務署長に1ヵ月以内に届け出をし、きっちり届出通り支払えばOKです。

当事務所できちんと支払いを指導しているので、今のところ問題となっていませんが、今後、うっかりで損金不算入とされる事例が増えそうです。

この事前確定届出給与をうまく活用する例として、不動産会社の社長(役員)が自分の成績による賞与をとりたいときに前期に実績に応じて翌期に賞与を決めて支払い、損金に算入することをやっています。

賢い活用法です。

3.まとめ

役員の給与の問題は、税務調査において、赤字の会社でも税金の追徴が生ずる大変、重要、重大な問題です。

日頃、相当に注意を支払って、対処していく必要があります。

そもそも役員とは何ぞや?というところから、根本的に理解しておく必要があります。

社長の奥様への給与は役員報酬?

大切なことは”経営に参加しているか”肩書きが何か(例えば、専務取締役、監査役等は役員です)が重要になります。

尚、毎期役員給与の改訂をしたときは「株主総会議事録」を作成しておくことが税務調査対策の1つです。

税金でお悩みの方は、鳥山会計事務所まで

平成24年2月10日(金)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.44 飯田橋でセミナーを開催しました

「給与+不動産賃貸」で堅実資産形成!

税理士大家さんが教える賃貸経営成功ストーリー

平成24年1月28日(土)

レジュメを掲載しますので、ご覧下さい。

平成24年2月6日(月)

No.43 役員の給与について その1

税務調査において、役員の給与は古くて新しい問題です。

従来から役員報酬は定期同額、それ以外は役員賞与として損金不算入とされてきました。

税務調査官は、福利厚生費、交際費、消耗品費等の経費科目の中に社長をはじめとする役員の個人的な支払が混入されていないかについて目を光らせています。

役員賞与にされればどうなるのか?

法人税法上では“損金不算入”、個人の方は“源泉徴収漏れ”でダブルパンチ、往復ビンタで重加算税の憂き目に会ってしまいます。

例えば、自宅の冷蔵庫を会社で使っているとしていて、消耗品費に計上されていたようなケースです。

法人税、地方税、消費税、源泉所得税、重加算税、延滞税を加えると100%近く税金を支払う羽目になります。

例えば、250,000円(消費税別に12,500円)の冷蔵庫とすると30万円未満の少額減価償却資産の一括損金算入の特例を受けて消耗品費として損金に算入していると、次のような仕訳になっています。

消耗品費 250,000 / 現金又は役員借入金 262,500

仮払消費税 12,500 /

税務調査で否認されると、逆仕訳となり、

役員賞与 262,500 / 雑 収 入 250,000

/ 仮受消費税 12,500

税金は、 消費税 12,500円 法人税、地方税 250,000×40%(利益800万まで) =100,000円

源泉所得税は役員の給与を年間12,000,000円とすると地方税も含めた税率約40% 250,000×40%=100,000円

重加算税(事業税分も含め)法人税の約40%(事業税の重加算金を含む) 75,000×40%= 30,000円

延滞税、仮に3年前の修正申告とすると200,000×4.5%×3年=27,000円

合計269,500円で 100%以上税金を払う羽目になるのです。

ここで私なら、1つの方法をとります。

それは、役員が会社に貸付金を持っている場合(通常、会社の貸借対照表上、役員借入金に計上されています。)、役員が賞与をとったのではなく、貸付金を返してもらったこととしてもらうのです。

これは、強力にお願いします。

自分が役員(社長)なら、ボーナスなんてとる前に貸したお金を返してもらいますから、今まで100%近く認めてもらっています。

これにより、今回のケースでは源泉所得税分(地方税含む)100,000円と加算税延滞税を含めて、約120,000円は助かります。

44%は安くなります。

但し、会社からは返済されたこととなる為、いずれ返してもらうお金は減りますが、オーナーにとっては、会社は一心同体のはず、痛くもかゆくもないのです。

むしろ社外流出するお金が出血ですから辛いのです。

また、以前から「使用人兼務役員」というものがあります。

これは、取締役営業部長、取締役総務部長のように、各目上役員であるが、実質上は使用人であるような場合の人をいいます。

この人に対する賞与で使用人分は損金算入とされるのです。

ただし、株式の保有割合によっては、役員にみなされる(みなし役員)場合があります。

このあたりは従来から税務調査において調査官と会社、税理士側との問題点となることが多いのです。

これに加えて、平成18年頃からの税制改正により、近年問題になるケースを次回紹介致します。

平成24年2月3日(金)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.42 新年明けましておめでとうございます

今年も税務調査ブログ、時々の話題も含めて配信しますので皆様よろしくお願い致します。

1.税務調査の積み残しは、3件です。

法人が2件、個人の消費税が1件、2月に新規の税務調査が1件入ってきました。

今年も闘う税理士にパワーをつけて頑張ります。

2.投資の狙い目は、金と賃貸不動産です。

今年、前半に欧州通貨危機を発端とした世界金融恐慌があるとうわさされています。

リーマンショックのときは、各国政府がジャブジャブお金を使って支えたこと。

中国など新興国の景気が良かった為なんとかなったのですが、今回は世界的に体力を消耗している為、私の予想では、3倍以上のダメージを覚悟すべきかもしれません。

…ということは10年は、景気回復なし…?

おまけに経済オンチのどこかの政府は、増税オンパレード、気がめいるばかりです。

でも、こんなときは、投資の買いチャンスが訪れるものです。

私のお薦めは、実物投資、代表格で買いやすいのが金です。

欧州銀行が体力確保の為に売っているとのことで、ここのところ1g4,000円少々といった感じに下がってきました。

田中貴金属で現金を持っていくとその日の値段で買えます。売るのもその日に換金できます。

500gを買い足していくのがお薦めです。手数料が500gから不要なのです。

200万余りで3カ月から半年ごとに1回、家族の人数分買うといいです。

ドッシリとした重みと黄金の輝きは格別で持っているだけで幸せな気分になれますよ。

最悪な出来事があっても500gを持って逃げやすいです。

不動産は、そこそこお金があって、稼ぎもあり、安定収入を望む方には最適です。

リーマンショックのときは半年間がバーゲンセールでした。

2億するものが1.5億いや1億で買える人には、買えたのです。

家賃2,000万のマンションが1億で買えたら20%の利回りです。

1棟買えれば、一家一生の財産になり、安泰なのです。

金も円相場も長い期間、同じ方向へ動く性格があります。

金は、10年以上前は一時1,000円を割りました。その後上がり続けて、4,000円を超えています。

円相場は、”円高、円高”といわれて久しくプラザ合意以来20年以上も円高なのです。

まだ、当面、両方上がり続けると考えるのが素直でしょう。

本来、自国通貨が上がることは歓迎すべきことなのです。

円安になったらどうなるか、想像して下さい。

ハイパーインフレですよ。しかし、今回は給料は上がらないのです。

現在の隣の国の状況が証明しています。

賃貸不動産は下がり続けてきたのですが、下げ止まっています。

基準は10%なのです。

バーゲンセールで買える体力、金力を養っておきましょう。

3.今年は、セミナー開催に力を入れます。

①1月15日(日)14:30~18;00

場所:音楽居酒屋ハリスの新年会演奏会

料金:1人3,000円

②1月28日(土)9:45~12:00

場所:ベルサール飯田橋駅前(ベルサール飯田橋駅前のWEBサイト)

名称:ビジネスパーソン必見!

「給与+不動産賃貸+α」で堅実資産形成!

~税理士大家さんが教える賃貸経営成功ストーリー~

③2月18日(土)13:15~15:00

場所:川口駅前市民ホール「フレンディア」4階

名称:賃貸経営の税制メリット

主催:ゆうちょ銀行

年間10回のセミナー開催が目標です。

是非、ご来聴下さい。

大変参考になる内容間違いなしです。

お申し込みはなるべく事前に

①出席日時、②場所名、③出席者住所氏名をメールにてお知らせ下さい。

toriyama@toriyama-k.jp

席にも制限がありますのでお早めに!

税務調査でお困りの方は鳥山会計事務所まで

平成24年1月6日(金)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

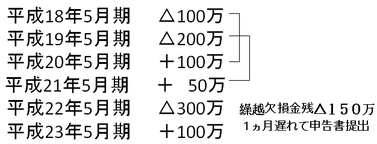

No.41 青色申告の取り消し

最近、当事務所の新規顧問先になるところで青色申告取り消しになってしまっているケースを見かけます。

特に多いケースは、2期連続して確定申告書を提出していないか、遅れて提出しているものです。

青色申告の特典には、欠損金の繰越控除(法人7期、個人3年)

欠損金の繰戻し還付、特別償却、投資税額控除、貸倒引当金の特例等があります。

このうち欠損金の繰越控除は、当期の利益と前期以前の繰越欠損金とを相殺できることで税金の平準化を図ることができる最大の特典です。

つまり、白色申告の場合は、当期利益(所得)が1,000万円のとき約320万円税金がかかるところ前期以前7期以内の青色申告による繰越欠損金が1,000万円あれば、1,000万円-1,000万円=0となり、320万円の税金は0とできるのです。

青色申告の要件は事前に「青色申告の承認申請書」を所轄税務署に提出し、現金出納帳、元帳等の帳簿類の記帳をする必要があります。

ところで、青色申告の取り消しがあった場合、どのような取扱いになるのでしょうか?

例えば、次のようなケース

申告書提出の為、まとめていたところ10月に、平成23年5月期が遅れていて、「青色申告所取り消し」通知書が送られてきた。

通知書には、平成22年5月期以後取り消しと書かれていた。

この場合、平成22年、平成23年の欠損金は白色申告となる為、以後の繰越控除はできません。

平成22年5月期の欠損金300万円は切り捨てになるのです。

平成21年以前の繰越欠損金は平成22年分以後の所得と相殺できます。

つまり、平成23年5月期の申告上の繰越欠損金は、△150万+100万=△50万で平成19年5月期の残りとなります。

青色申告は、金融機関の評価も高める為、是非とも利用したいものです。

こういった取り消しの場合や、青色申告の申請期限を経過した為、当期が白色申告である場合は、勿論、「青色申告承認申請書」を提出するとともに、白色申告の期間の決算については、法律上可能な限り黒字化することに腐心します。

例えば、通常消耗品費とする10万円未満の減価償却資産を備品等の資産に計上し、減価償却にもっていくなどです。

つまり、損失の繰り延べを図るのです。

やはり、“もちはもちやに”当事務所では、決算のみのニーズにも低料金でお応えしています。

早めの手当てが大切です。お気軽に御相談下さい。

勿論、相談も無料です。

平成23年12月16日

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.40 生命保険についての呼び出し

ホームページからの問い合わせが増えてきました。

その中の1つに興味深いものがありましたのでご報告します。

どうして興味深いかといいますと、生命保険金についての考え方が、一般の人と税法でものすごくズレを感じるからです。

今回の事例は、埼玉県内の税務署から、兄弟3人にそれぞれ呼び出し状が届いたことが発端です。

内容は長男と三男は贈与税について、次男には所得税についてでした。

兄弟は、平成21年に父親を亡くし、生命保険金約3,000万円を取得していました。

平成17年頃には母親を亡くし、この際、生命保険金約1,000万円は父が取得していたとのこと。

父の保険金は、当初、被保険者、契約者は父、受取人は1/3づつ兄弟となっていました。

この段階で父が亡くなれば契約者=保険料負担者と考え、相続税の分野になります。

この場合、相続税の基礎控除が現在の相続税法上5,000万円+法定相続人数×1,000万円なので8,000万円迄無税となります。

生命保険金は、相続人1人につき500万円の控除がある為、3,000万円-1,500万円=1,500万円の評価になり、他に財産がなければ、相続税の申告も不要です。

ところが父親が病気がちで収入も無く貯金も底をついた為、生活保護を受けたいと考えはじめ生命保険会社の代理店に相談しました。

代理店は、契約者が父親のままだと保険料を負担できるのだから、生活保護を受けられない可能性があるとのことで、名義上の契約者を父の面倒を見ている次男に変更することとしたらしいのです。

税金のことなど全く考えず…

その後、10ヶ月くらい後に父親が亡くなり生命保険金が次男におりて1/3づつを兄弟に分けた訳です。

では、どうして税務署から「贈与税」「所得税」の呼び出しがきたのでしょうか?

次の表を見て下さい。

| 契約者 | 被保険者 | 受取人 | 税金の種類 |

| 父 | 父 | 子 | 相続税 |

| 次男 | 父 | 次男 | 所得税 |

| 次男 | 父 |

次男 長男 三男 |

所得税

贈与税 |

次男が保険料の負担(契約者)をして父が亡くなると所得税の一時所得となります。

この場合の税金は、

(収入金額ーその収入を得る為に支出した金額-50万円)×1/2=一時所得の金額

これは他の所得と総合課税されます。

他の兄弟には、次男から受け取ったこととなるので、次男から他の兄弟への贈与となり、贈与税となるのです。

ご理解いただけましたでしょうか?

ちなみにこの場合の税額は、3人で1,000万円近くになります。

最悪の事態です。

当然、なんとかなりませんか?とすがりつかれます。

こうなるとまず事実関係の調査です。

父の通帳からいつまで保険料の振替がされているのか?

その後の振込みは誰の名前でいつからいつまで行われていて、その源資は何から出ているのかを把握しました。

その結果、父親が実質的に保険料を負担していたことが判明したことから、当該税務署へ行き、担当者に会い証拠を提示しました。

すべて相続税の分野であり、相続税の基礎控除以内の為、申告不要であることを伝えて納得してもらいました。

めでたしめでたしです。

この場合の当事務所の報酬は、相談料、調査料、立会い日当込みで10万円(税別)です。

税金でお悩みの方は、鳥山会計事務所まで

平成23年12月9日(金)

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.39 投資信託のまやかし

当事務所のお客様の決算書を見ていると貸借対照表の資産の部 投資等に投資信託がある場合をよく見受けます。

投資信託とは、証券会社等が国債、債権、株式等に分散投資をする一種の有価証券です。

国内外の投資商品を問いません。

特徴は、小口で投資がしやすいことと、銀行が窓口になっているので窓口が身近であること、分散投資なので比較的安心感があることなどです。

但し、もちろん元本保証商品ではありません。

近年、銀行が勧めてくることが多いので、元本保証商品と勘違いされているお客様が多いのです。

例えば、「財産3分法ファンド」などです。

やっかいなのは、分配金と称して毎月いくらかの振込入金があることなのです。

分配金には、2通りあり、普通分配金と特別分配金があります。

普通分配金は運用成績が良い場合に配当を出す、我々が普通に考える分配金で儲けです。

当然、税金がかかります。

税金が源泉徴収されていますから分かります。

問題なのは、特別分配金です。

報告書を見ると非課税とされています。

税金が源泉徴収されていません。

なんだか知らないけど分配金だから配当なんだろうと思って、信託元本が大きく割れて50%以下になっていても配当をもらっているんだから仕方がないと考えていると、最悪の事態になっているのです。

今回のケースは、9月期決算で、当該会社は利益が相当計上された為、節税を考えました。

投資信託の評価損の計上を検討したところ、投資金額1,000万円に対して、9月末評価額が約400万の為、50%超の値下がりの場合に適用しなくてはならない(強制)低価法を適用し約600万円の評価損を計上することで節税を図ることになりました。

私が銀行の報告書を見たところ、特別分配金があることに気づき銀行にも問い合わせ、再検討をしたのです。

特別分配金の正体は何だとおもいますか?

実は昔よくはやった、”タコ足配当”なのです。

タコが食うに困ると自分の8本ある足を次々と食べて飢えをしのぐやつです。

要する元を食っているのです。

特別分配金は実は”元本払戻金”なのです。

当然、非課税どころではなし、元本の戻しなのですから、税金などがかかる訳がありません。

配当金と思って喜んでいたら、元本の払い戻し金だったのです。

当該会社は配当金と思い込んでいたので、受取配当金として長年申告し、税金も払ってきてしまっていたのです。

毎月、通帳に特別分配金という名で振込みがあるのですから…

経理の人も報告書を社長が見せてくれなければ分からないので無難な経理処理をやってしまうのでしょう。

結果、必要もない税金を支払うハメになっているのです。

今回の場合の正しい処理は、投資信託の元本を過年度に渡って、減額し、受取配当金を過年度に渡って益金を減らし、減額後の元本と決算期末の評価額とを比較して、評価損の計上の可否を再検討することになります。

結果、評価損は、評価額の元本の50%を割っていなかった為、見送らざるをえませんでした。

過年度の受取配当金を減額したのですが、評価減の減額の方が大きく、税金は、100万円くらい増加してしまいましたが、社長の判断は正しい処理をしよう、となりました。

さすが社長です。

ちなみに私も3年程前まで財産3分法ファンドを銀行にすすめられて投資してきましたが、銀行を追及したところ、特別分配金のまやかしに気づき即座に解約したことで知っていた経緯があります。

銀行には、多額の手数料が証券会社から支払われます。

よって、最初から元本割れなのです。

元本がどんどん減って単価が下がっているのですから、単価が戻っても元本まで戻りません。

つまり、儲けられるチャンスはどんどん減っていくのです。

しかも税金まで、勘違いして余分に払っているとしたら、これは罪です。

まやかしの言葉はやめて、特別分配金は元本払戻金と訂正すべきですし、投資家は元本を毎月払い戻しなど望んでいないと思うのです。

投資家を迷わせるのはせめて始めるときにしっかりと説明すべき重要事項なのですから、あまぎらわしいことはやめて欲しいのです。

税金で困ったら鳥山会計事務所まで

平成23年12月2日(水)

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.38 一日公庫やりました

11月14日(月) ㈱日本政策金融公庫浦和支店と共催で一日公庫を当事務所で行いました。

毎年年末に向けて、お客様の資金繰りの応援をする為に行っています。

公庫からの申し入れで行っている為、普段よりも一生懸命融資を出すことに努力してくれています。

一日公庫ができるのは、応接室がいくつもあって、顧問先も多く公庫の融資に協力的な税理士事務所であるからです。

当日は、前もって予約した法人の7社、個人の1人が公庫の担当者2名と面接しました。

結果、1社を除き残り7件に何らかの融資が決定されました。

融資総額は100万円から、1,500万円まで合計約4,000万円でした。

支店長、課長も挨拶に訪れていただき力の入れようが分かると思います。

皆様も公庫の協力的な窓口である、鳥山会計事務所へ問い合わせ下さい。

新規のお客様にも開業計画書等のご相談に乗っていますのでお気軽に問い合わせ下さい。

税務調査への対応は鳥山会計事務所まで

平成23年11月28日(月)

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.37 ギター演奏しました

鳥山会計グループ不動産会社に入社した社員の結婚披露パーティーに招かれました。

新宿のアルタ近くのライブハウスKENTO’Sで音楽仲間を中心に楽しく盛り上げようとの企画で、私は新婦の上司として3番目にステージに立ちました。

フォークギターを弾くのは私一人とのことで「音楽居酒屋ハリス」のお気に入りギターを持ってきてもらい、肩がけベルトをつけてスタンドアップで弾き語りをしました。

100人余りの人の前でやるのは初めてで、スポットライトのまぶしいのには参りました。

最初に新婦が当事務所グループに入ったきっかけと、現在の仕事の状況、彼女のほがらかな性格で夫婦生活がうまくいくでしょうと持ち上げ、2人に2曲プレゼントしました。

1曲目は「君の瞳は10,000ボルト」ストロークでやりました。

実は、この曲は28年前、私の結婚パーティーで高田馬場のスナックで歌った曲です。

”君のひとみは10,000ボルト”を拍手と唱和してもらいました。

これで調子をつけて2曲目はしんみりとアルペジオです。

その曲は、”僕の胸でおやすみ”です。

なんとかこなしました。

あとは楽しく飲んで食べて話して、楽しい時を過ごせました。

昼からのお酒はききましたが…たまには趣味を披露するのもストレス解消に良いものです。

ただ、失敗したときは、自分の気持ちがどうなるか心配ですが…

次の20日(日)に「音楽居酒屋ハリス」でライブを開催します。

私も出演しますので、弾きたい歌いたい聞きたい方は、是非是非お越し下さい。

14時30分から18時まで

1ドリンク込み 参加料1,000円

平成23年11月14日(月)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.36 税務調査のシーズンです

直近の税務調査、終了事案は次の2件です。

1. 10月に都内城北地地方税務署の調査

対象法人が年商1,000万円台の水道工事業者で赤字傾向のため、通常簡単に調査対象にならないところ、調査官でもまだ、肩書きのない2人が税務署の担当でやってきました。

当事務所側も担当者と立会いをしたところ、1日間で問題点が1つでした。

当社は、繰越欠損金が多額にあったため、財務内容を良くすることと貸付金という相続財産を減らすための対策を行いました。

調査の選定された可能性は、代表者貸付金の会社に対する債権放棄をしたところだったので、繰越欠損金が減ったことと10年以上税務調査がなかったため、若手に一度、実施研修目的です。

ちなみに1つの問題点とは、売掛金の計上漏れで法人税は修正申告をしても繰越欠損金が残っていた為、追加税額0円、消費税が数千円の納税で、加算税・延滞税は0円となりました。

2. 9月に相続税の税務調査、埼玉県南部の某税務署

上席調査官、調査官の2人が来て、相続人の自宅で行われました。

当事務所も所長、副所長、2人の税理士で立会いました。

自宅での調査は、1日で修了しました。

当日はさしたる問題もなく進みましたが、その後の生命保険会社等の資料収集により問題点が出てきました。

最大の焦点になるかと思われた広大地を選択した土地の2ヵ所のことと、土地の埋設土管の評価減については何も触れられなくて助かりました。

やはり、リスクを張っても、やれると思うことは思い切ってやることが納税者の利益を守るんだという信念が正しいことが実証されました。

さて、税務署の指摘事項は、①雑種地の評価、②生命保険金の前払金、③生命保険契約に関する権利の3点でした。

何度も税務署と相続人の間をとりもち、ようやく両者納得の税額で修正申告に到りました。

現在、税務調査の進行中の件数は、法人が2件、贈与税の呼び出し1件の3件です。

税務調査のシーズンも11月に入ったので約あと1ヵ月です。

皆様、一緒に頑張りましょう。

税務調査で悩みの方はまずは、鳥山会計事務所まで

平成23年11月11日(金)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.35 フィリピンを視察してきました

10月中旬、フィリピンへ3泊4日で行ってきました。

今回の目標は首都マニラの中心部と近郊の不動産の調査です。

マニラの印象は3つです。

①人がハングリーであること。

②若い人が多いこと。

③中心部は富んだ人が多いこと。

まだ蒸し暑い気候でした。

成田から約4時間で日本との時差はちょうど1時間遅れです。

空港から車で約30分のダイヤモンドホテルで息子と2人で泊まりました。

鳥山会計グループ管理会社社長の佐藤さんが手配をしてくれていて助かりました。

初日は、マニラの都心マカテイ地区のコンドミニアム(マンション)を見せてもらいました。

案内して頂いたのは、沖縄出身の現地不動産会社HONOBONOカンパニーの屋良さんです。

約40階建てのコンドミニアムの36階97㎡でセキュリティ抜群の4LDKメイド部屋つきで築7~8年ものです。

見晴らしは最高で近くに大型ショッピングモール、公園があります。

現地通貨ペソは円高メリットがあり、1ペソ1円70銭くらいになっていました。

コンドミニアムは有価証券扱いらしく、日本人でも100%所有権にできるようです。

肝心の値段は約1,000万ペソ、現在の為替で附属費用込で約2,000万円です。

家賃は、駐在員の支店長とかが居住で使用するとのことで1年契約前家賃で1ヵ月10万ペソ、年間家賃で約200万円です。

つまり、グロス利回り約10%です。毎年7%くらいインフレになっているようなので、一度投資すると築年数が古くなっていっても売却価値はあまり変わらず家賃は値上がりする可能性が高いと思われます。

人口は、増加傾向ですし、英語圏なので今後マニラの中心は発展すると思います。

ただ中心部以外は、汚いイメージで貧困が滞っている感じです。

仕事がないため、一生懸命生きているという感じです。

排気ガスが多く、車とバスとタクシーが混在しています。

古い日本車が80%は走っているようです。

庶民の食べ物などの物価は、日本の10分の1、ホテルの日本料理店では3分の1、ただスターバックスコーヒーなどは、日本の価格に比べ少し安いくらいです。

翌日マニラ近郊の調査をしました。

途中、アジア最大の貧民街を通過しフィリピン中流の町に着きました。

マニラ空港から車で約1時間くらいのところです。

近所の仲はすごく良好で、路地は車が1台通れるくらいで狭いのですが、犬や猫がいて、旦那が昼間からかけごとをやっているようでまさしく中流の感じです。

アパートのような建物はあるのですが、現地では、一戸の建物に部屋が数戸あり、風呂、トイレ、集会所キッチンは共有するタイプのシェアハウスという形態が多いようです。

土地付きアパートの最大の難点は、フィリピンでは6:4で外国人が持てる共有割合が40%しかないということです。

現地人が60%持つということは、相当信用がおける人がいないと所有は無理ということで、どうやって回収するかが問題となるのです。

しかも、売買の情報を有する不動産業者がいなくて、現地人のブローカーがこれをに任っているとのこと、いわゆる縁故売買しかないということです。

こうなるとやはり、土地付きアパートは難しいことにならざるを得ません。

せっかく、利回り15%以上にはなりそうですが、結局、利回り10%前後のマハテイ地区のコンドミニアムに投資せざるを得なくなります。

詳しい投資実績は来年初め、具体的にご報告しますので楽しみにお待ち下さい。

平成23年11月4日(金)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.34 税務調査終了後

No.30で掲載した「インターネットオークション」をしていた方からお礼のメッセージが届きました。

---------------------------------------------------------

私は数年前からインターネットで稼いでいた分の確定申告をしておらず、ある日税務署からお尋ねの通知が届きました。

元々趣味の延長で行っており帳簿もつけておらず、領収書も取っておらず、途方にくれていた所、鳥山会計事務所を知りお願いしました。

初回の相談から本当に親身になって相談に乗って頂き、お会いする前は不安で夜も眠れない様な状態でしたが、相談後は心強い先生の言葉もあり、安心してお任せする事が出来ました。

申告についても税務署と交渉して頂き、経費等全面的に認めてもらい無事決着しました。

確定申告をしていなかった方、税務調査やお尋ねが届いた方は鳥山会計事務所へ相談すれば間違いないと思います。

私の様に、鳥山先生はじめ、所員の方々が、必ず力になってくれると思います。

私は鳥山会計事務所へお願いし、本当に良かったと思っています。

川越市 H.I

---------------------------------------------------------

メッセージどうもありがとうございました。お客様に安心を提供し喜んで頂けました。

その他に、「お客様の声」が多数届いています。

オフィシャルホームページに掲載しておりますのでご覧下さい。

「インターネットオークション」は税務調査では、”重点調査業務”になっています。

税務署が来る前に一度、鳥山会計事務所へご相談下さい。

税務調査への対応は鳥山会計事務所まで

平成23年10月28日(金)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.33 償却資産税の現況調査が増加しています

償却資産税って何?

初めて聞く方も多いと思います。

償却資産とは”減価償却資産”といえば聞いたことがあると思います。

減価償却資産のうち建物と車両運搬具を除いたものと考えればほぼ合っています。

建物は、固定資産税、車両運搬具は自動車税が課税される為、それ以外の償却資産に課税されるのが、固定資産税の一種である償却資産税なのです。

市区町村税でその市区町村内の償却資産が対象です。

個人、法人が課税される業者で毎年1月1日に存在する償却資産が対象になります。

大切なのは市区町村別に存在する償却資産の取得価額の合計が150万円未満のうちは課税されないことと毎年減価していった金額に固定資産税と同じ税率の1.4%を乗じて課税されることです。

毎年11月頃、市区町村から申告書が送られてきて前年までに申告した明細書が同封されています。

これに1年中に増加・減少の申告をするのです。

個人は、「青色申告書決算書」「収支内訳書」

法人は、「別表16」の減価償却明細書の建物と車両運搬具を除いたものを申告すると思えばいいのです。

ところがきちんと申告されているかというと、今まであまり市区町村が調査をしてこなかったためか、

取得したのに、抜けていたり、金額が合っていなかったり、逆に破棄したのに減少されていなかったりと、割とずさんな申告が多いように感じます。

今回、当事務所の顧問先にも市区町村の資産税グループから現況調査の連絡があり、

どうして調査になったのかを聞いたところ、トップの市長が重点施策として調査しなさいとの指示とのこと。

今回は、5年分の修正申告をすることで現況調査は見合わせてもらいました。

市区町村も税収不足で不退転の決意で臨んできます。

これからは、償却資産税もきちんと申告していく必要があります。

尚、時効は、5年とのことです。

税金でお悩みの方はまずは、鳥山会計事務所まで

平成23年10月17日(月)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.32 土地資産家向け独占経営情報誌「家主と地主」No.38

住宅新聞の「家主と地主」の特集に鳥山所長の記事が掲載されました。

鳥山会計事務所グループでは、大家さんの業務を一生づきあいの精神でトータルに応援しています。

節税はもちろん、不動産売買、仲介、管理、一括借上げ、賃貸仲介まで一貫して応援するシステムを構築しております。

「家主と地主」

税理士兼業家主が実践する

税務知識を生かした 賃貸経営

不動産経営のノウハウと節税をご相談したい方は、お気軽に、鳥山直通電話へ

ご相談は無料です!

土日夜も可

090-3229-7423

平成23年10月14日(金)

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.31 一日公庫を開催します

ご応募下さい。

当事務所では「日本政策金融公庫」と恒例の「一日公庫」を共催します。

ご存知のとおり公庫は”こっきん”として永らく政府系金融機関として中小零細個人企業の資金繰りを手助けしてきています。

お客様の借入の問い合わせには随時ご紹介してきておりますが当事務所の応接を提供して行うもので、公庫の担当者が親身になって、特になるべく貸し出す姿勢で頑張っていただけます。

この機会に是非面談をお申し込み下さい。

日時:平成23年11月14日(月) 受付 午前10時から11時30分

場所:午後1時から4時頃まで

鳥山会計事務所2F 埼玉県志木市本町4-14-2

対象:当事務所顧問先(直前に顧問先となったお客様を含む)

必要書類:申告書、決算書、原則 最多 3期分

新規開業の方又は決算後6ヵ月以上経過している場合は最近の試算表

※債務超過になっていても可能性はあります。

どしどしお申し込み下さい。

公庫担当:島田様 当事務所担当:高木

資金繰りのお困りの場合には、鳥山会計事務所まで

平成23年10月7日(金)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.30 いよいよ税務調査のシーズンです

税務署へ行くと調査に出る部門はガランと出張中です。

先日、HPから当事務所に問い合わせがあり面談した若者と埼玉県内の税務署へ行ってきました。

彼の自宅へ送られてきたのは「税務署からのお尋ね文書」平成18年分からの所得税について、お尋ねしたいことがあるので指定する日時に税務署へ来て欲しいという内容で個人課税部門の担当者名と電話番号があります。

通常お尋ねは、自宅を買ったときなど不動産を購入した場合によく送られてきます。

内容は購入資金の明細などを記入するもので、贈与などの申告漏れがないかを探るものです。

この場合のお尋ね文書は返答しないのが基本です。

税務署から書類がきたら皆様”ドキッ”とするものです。私も同感です。

でも返事をする義務はないのです。

要するに強制力はないのです。

返答して変なことを書いてしまうとその後、呼び出しに変わり調査に移行する場合があります。

「飛んで火に入る夏の虫」になってしまいます。

今回のケースはどうでしょうか?

日時を指定して来て欲しいとあるのでいきなり呼び出しです。

しかも、5年分をお尋ねしたいとあるので事は深刻です。

若者本人はその期間大学在学中と社会人になりたての頃で、インターネットオークションでカード等の販売をしていたといいます。

こづかい稼ぎで始めたとのこと。通帳の入金を合計すると、多い年で1千万を超えています。

本人は年間100万円迄儲かっていないというのですが、支払った領収書を捨ててしまっている為、仕入と経費の証明ができません。

民主商工会(民商)にも同時に相談しているといいます。

私は、まず民商で税務署へ一緒に行ってもらうといいですよ、と伝えました。

それがダメなら再度、電話をもらって会って打ち合わせすることにしました。

民商の対応は事務局長が会ってくれて、話しを丁寧に聞いてくれたようですが、自分1人で行って儲かっていないことを説明すればなんとかなるということでした。

1人で行くのが不安でいっぱいの彼の気持ちに応えきれていませんでした。

私は事務所で本人から経費のヒアリングをして、書き出しました。

自宅の家賃は?

仕入の率は何パーセント?

運送料は?

通信費、交通費、アルバイト料は?

パソコン代は?

交際費は?

・・・等々です。

そうすると確かに儲けは100万円はいかないのです。

これをまとめあげて2人で税務署へ予約をしに行ってきました。

担当の上席はある程度お尋ねの理由を言ってくれました。

インターネットオークションやFX(外国為替証拠金取引)を行っている人は資料が税務署に回っているようで”重点調査業務”になっているようです。

税務署へ行った結果は5年分の通帳が揃っていない為、銀行に依頼してとり寄せて、当事務所でまとめて下さいということになりました。

当事務所を信用して頂けるということになったのです。合理的であれば領収書がなくても認めてもらえることになりました。

現在、当事務所で集計中です。

まとまり次第、本人と打ち合わせをして税務署に私1人で行ってこようと考えています。

本人は、安心して再就職に思い切ってチャレンジできます。

この場合注意して頂きたいのは、お尋ね文章は「税務調査にはなっていない」ということです。

お尋ね文章が来た方は、税務署へ連絡したり、行く前に当事務所へご連絡下さい。

勿論、ご相談は無料です。

税務調査に移行する前に修正申告や期限後申告を出してしまえば、「加算税はつかない」のです。

税務調査でお困りの方は、鳥山会計事務所まで

平成23年9月30日

鳥山 昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp

No.29 変わった営業に会いました

私は、東京都池袋に区分所有のマンションを一戸所有して賃貸しているのですが買ったのが平成2年の終わり頃で当時はまだバブルの名残りがあり10坪くらいの1ルームで5,000万円余りしました。

家賃も当時は17万円くらいで貸せたので3.8%くらいの利回りで、当時としては普通のマンションなのですが、今の家賃は12万で出ていかれるとおそらく次の家賃は、7万円くらいでしょう。

管理費、修繕積立金が当時より値上がりして月2万円くらいしているので借入れをして返済していたらかなりまずい状態になっていました。

区分所有のマンションは自分で建て替えもできないし、管理費用も上がっていく一方なので投資には向かないのです。

私が小さくしても土地付きをお薦めする所以です。

ところで、このマンションを売却しないかとよく不動産業者から自宅へ電話がかかってくるのですが、彼らは"仲介業者”で私と買主から3%+6万+消費税をダブルで儲けようとしているのです。

私がいくらなら売れるのかを聞くと最高値で1,000万、利回りが10%近くにならないと売れないというのです。

仮に年間家賃が100万とすると10%で割り戻して1,000万です。

要するに10年で元がとれるようじゃないと売れないということなのです。

このマンションの現在での原価は約3,200万円、毎年、建物分の減価償却分を経費にしていくものでその分、節税にはなっているのです。

もっとも家賃の受け取り分が約20年で3,000万円くらいあるので、本当の意味での損失は200万円くらいで今後も持ち続ければ利益になります。

平成16年から不動産の売却損失と他の所得との損益通算がダメになり売却は思案しているのです。

たいていの営業は私が、3,000万円以上で売ってくれればとか、私が”税理士で宅建業者”の免許も持っているというと尻ごみして引くのですが、今度の業者は変わっているのです。

何が変わっているかというと

①自社の儲けのためではなく私の為にアドバイスをすることを使命にしているということ

②どういうアドバイスかは、予約をして新宿の会社を訪ねてくれば1時間30分かけて教えるというのです。

私もタイムイズマネーの世界で仕事をしているので例の断り文句で追い払おうとしたのですが、ひるみません。

とうとう1棟もののアパートマンションを自分で運用していて300戸以上の方に賃貸していることを伝えたのですが、それでも引き下がらない。

私も根負けし、水戸のご老公ばりに「ようしそれなら百戦錬磨の私に挑んでくる根性があるならどれだけのものだ」と8日の午後に行ってくることにしました。

ご丁寧に速達で地図と案内文を送ってくれました。

“時間厳守”とのこと。

知り合いの業者にもきいてみてHPも探しましたが、結構いいビルに入っていて審査も厳しいビルだし、宅建業者としても長くやっているとのこと。

うさん臭いながらも変な心配は無用のようでした。

名刺は、部長代理、声のイメージでは、40代中心くらいの男性イメージでした。

しかし、会ってみると31才で確かに顔はそのくらいでしたが、声と話し方は、40代という感じで相当な奴でした。

会社は200人くらいの規模で不動産仲介実績は全国で1位になったこともあるとのこと。

ところで話の内容は、彼がいうには、このマンションのオーナーは、みんな高く買わされて家賃が下がり、返済に苦しみ、ひどい目にあっている”富裕層”なのだそうです。

弁護士とか医者もいるようです。

たくさんの新聞の切り抜きのコピーで最近の賃貸状況を説明してくれました。

要するにこのマンションのオーナーは、失敗者だというのです。

このままこのマンションを持ち続けていても、売却値段は下がるし、家賃も下がる。

管理修繕費は上がるし、空室も滞納もあるから早く売った方が良いというアドバイスが1つです。

ただ、これだけでは他の業者の言い分とは何ら変わりません。

彼(会社)は更に強力な武器を持っていました。

それは、損した分を取り戻して儲けに代える為に何かに投資しようということなのです。

それも自社の兄弟会社の持ち物に、貯金、金、株、投資信託又は、商品相場すべて相場もので当てになりません。

だから何に投資するかというと何と土地だというのです。

兄弟会社が宅地分譲している、5年くらいで2,000万~4,000万円になる宅地だというのです。

場所を聞くともったいぶって、なかなか言わなかったのですがいいところだから奥様と見に行って欲しいというのです。

その場所はどこだと思いますか?

なんと栃木県の塩原市だというのです。

今は木が生えている土地です。

写真を見せてもらいましたが何とものどかな土地です。

土地を買って建物を建てて建て売りで売却するとのこと。

おそらく5,000万円以上で売却しないと言ったとおりの儲けはでないでしょう。

しかも、自分の家より原発に近い物件は反射的にお断りですよね。

検討する余地もないことから丁重にお断りさせて頂きました。

帰りはサッパリです。私には次の理由から行っただけの価値は感じました。

①自分の信念を曲げる必要がないことを確信した。

②自分1人で悩んでいる人はたくさんいて適格なアドバイスをしてあげれば利益は後からついてくるものであること。その為の営業ならばOKであること。

当社グループの営業戦略にも生かせるものだということ。

ちなみに、この業者は、私のマンションの売却で仲介手数料を38万、宅地の売却で139万(両手)、建て売りの売却で630万(両方)と合計807万を何のリスクなしで儲けるつもりだったのでしょう。

兄弟会社の土地建物売却の利益はおそらく、2,000万になると思います。

やはり、ただほど怖いものはないのです。

もし、私が仮に説得されるとしたら、株でいうナンピン買いです。

つまり、今、値下がりしたマンションを10%以上回るいいものを買い増しして損を減らすとする場合です。

それも、買い増しのできない他の投資家のものを安く売らせて買い増しできる人に売るとしたら、本当に、ウィークポイントを刺激されますね。

でも私なら業者免許を持っているので自分で探しますけどね。

お困りの方は、不動産に強い鳥山会計事務所まで!

平成23年9月22日(木)

鳥山昌則

税理士法人鳥山会計は、初回相談無料で夜間・土日対応している税理士事務所です。

初回フリーコールでご予約下さい。

お問い合わせメールアドレス toriyama@toriyama-k.jp